لیست محتوایی که در این صفحه می خوانید

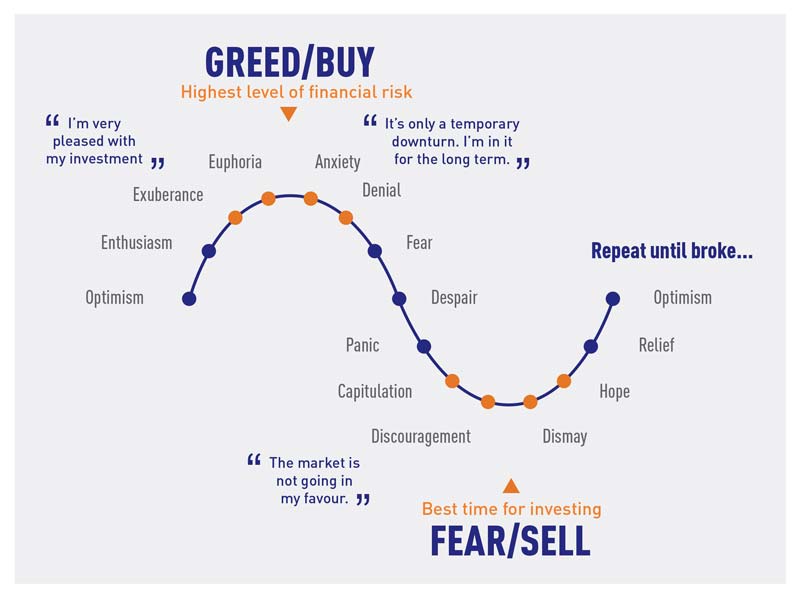

شاخص ترس و طمع یک شاخص احساسات است که احساسات سرمایه گذاران در انواع بازارهای مالی همچون سی اف دی ها، شاخص هایی همچون سهام نزدک و داوجونز، ارز دیجیتال، ترید در فارکس را اندازه گیری می کند. این شاخص بینشی را در مورد اینکه آیا سرمایهگذاران توسط ترس هدایت میشوند، منجر به بدبینی و فروش بازار میشوند یا حرص و آز، که به خوشبینی و حبابهای بالقوه بازار دامن میزند، ارائه میکند.

درک شاخص ترس و طمع و پیامدهای آن می تواند به معامله گران و سرمایه گذاران کمک کند تا تصمیمات آگاهانه تری بگیرند. در این مقاله آموزش فارکس از آی پراپ فرم به این خواهیم پرداخت که شاخص fear and greed چیست، چگونه محاسبه میشود و چگونه میتوان با استفاده از این ابزار قدرتمند معامله کرد.

شاخص ترس و طمع چیست؟

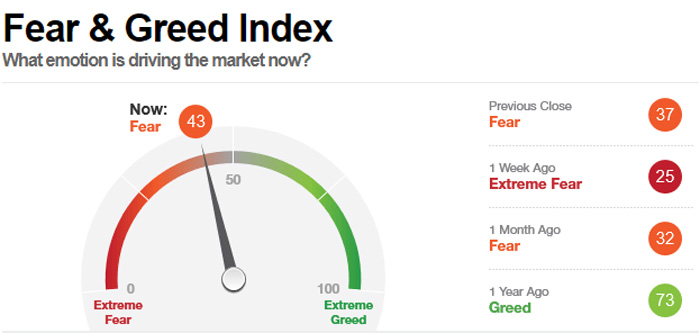

شاخص ترس و طمع یک معیار ترکیبی است که توسط CNNMoney برای سنجش احساسات غالب در بازارهای مالی ایجاد شده است. بر اساس این ایده است که ترس بیش از حد می تواند قیمت دارایی ها را کاهش دهد، در حالی که حرص و آز کنترل نشده می تواند قیمت ها را به سطوح ناپایدار افزایش دهد. این شاخص از 0 تا 100 متغیر است که 0 نشان دهنده “ترس شدید” و 100 نشان دهنده “طمع شدید” است. خواندن خنثی 50 نشان دهنده احساسات متعادل است.

اجزای شاخص

شاخص ترس و طمع با استفاده از هفت شاخص مختلف محاسبه می شود که هر یک جنبه خاصی از رفتار بازار را نشان می دهد. اینها عبارتند از:

- تحرک قیمت سهام (S&P 500): این قدرت حرکت قیمت در S&P 500 را اندازه گیری می کند. وقتی شاخص به طور قابل توجهی بالاتر از میانگین متحرک 125 روزه خود باشد، نشان دهنده طمع است، در حالی که پایین بودن نشان دهنده ترس است.

- قدرت قیمت سهام (بالا و پایین 52 هفته): نسبت سهام هایی که به بالاترین حد خود در 52 هفته اخیر رسیده اند به سهام هایی که به پایین ترین حد خود رسیده اند. تعداد بالاتر سقف های جدید حاکی از طمع است، در حالی که افزایش در کف جدید نشان دهنده ترس است.

- عرض قیمت سهام (گستره بازار): این به حجم کل سهام در حال پیشرفت در مقابل سهام در حال کاهش نگاه می کند. وقتی سهام بیشتری در حال پیشرفت هستند، نشان دهنده طمع است، در حالی که کاهش سهام نشان دهنده ترس است.

- گزینه های خرید و فروش: این شاخص از شاخص ترس و طمع حجم آپشن put را با آپشن های call مقایسه می کند. سطح بالای آپشن های پوت نشان دهنده ترس است، در حالی که آپشن های کال بیشتر نشان دهنده طمع در شاخص ترس و طمع است.

- نوسانات بازار (VIX): VIX که به عنوان “میزان ترس” نیز شناخته می شود، نوسانات بازار را اندازه گیری می کند. مقادیر بالاتر VIX نشان دهنده ترس است، در حالی که مقادیر پایین تر نشان دهنده بازار با ثبات تر ناشی از طمع است.

- Safe Haven Demand (بازده خزانه): این تفاوت در بازده بین سهام و دارایی های امن مانند اوراق قرضه دولتی را اندازه گیری می کند. هنگامی که بازده اوراق قرضه در مقایسه با سهام افزایش می یابد، نشان دهنده ترس است، زیرا سرمایه گذاران به سمت امن هجوم می آورند.

- Junk Bond Demand تقاضای اوراق قرضه ناخواسته: این شاخص در شاخص ترس و طمع اسپرد بین بازده اوراق قرضه ناخواسته و اوراق قرضه با درجه سرمایه گذاری ایمن را اندازه می گیرد. اسپرد محدودتر نشان دهنده طمع است، زیرا سرمایه گذاران مایلند ریسک بیشتری را برای بازدهی بالاتر بپذیرند، در حالی که اسپرد گسترده تر نشان دهنده ترس است.

چگونه شاخص ترس و طمع را تفسیر کنیم؟

شاخص ترس و طمع را میتوان به روشهای مختلفی برای ارائه بینشهایی در مورد شرایط بازار و روانشناسی معامله گری تفسیر کرد:

- ترس شدید (0-25): زمانی که شاخص ترس و طمع در این محدوده قرار می گیرد، نشان می دهد که سرمایه گذاران بسیار بدبین هستند و ممکن است بازارها بیش از حد فروخته شوند. ترس می تواند منجر به فروش وحشتناک شود و فرصت های خرید برای سرمایه گذاران باهوش و جذب سرمایه برای تریدرهای حرفه ای ایجاد کند که معتقدند قیمت ها به طور غیر قابل توجیهی پایین است.

- ترس (25-45): در این محدوده از شاخص ترس و طمع، احساسات بازار همچنان منفی است، اما وحشت کمتر شدید است. در حالی که قیمت ها ممکن است پایین باشند، ارزیابی عوامل فاندامنتال بازار و اخبار فارکس قبل از انجام هر گونه حرکت بسیار مهم است.

- خنثی (45-55): این محدوده از شاخص ترس و طمع در بازار متعادلی را نشان می دهد که در آن نه ترس و نه طمع غالب است. سرمایه گذاران باید هنگام تصمیم گیری برای معامله، سایر عوامل تکنیکال و فاندامنتال را به دقت ارزیابی کنند.

- طمع (55-75): طمع شروع به تسلط بر بازار در این محدوده می کند. سرمایه گذاران خوشبین هستند و ممکن است بازارها بیش از حد خرید شوند. خطر اصلاحات وجود دارد و معامله گران باید در مورد موقعیت های خرید محتاط باشند.

- طمع افراطی (75-100): در این مرحله، سرخوشی بازار را فرا می گیرد. ممکن است قیمتها به جای عوامل فاندامنتال، ناشی از سفتهبازی باشد، که میتواند منجر به حباب شود. سرمایه گذاران باید در نظر گرفتن سود یا پوشش در برابر رکودهای احتمالی را در نظر بگیرند.

چگونه با استفاده از شاخص fear and greed معامله کنیم؟

چگونه با استفاده از شاخص fear and greed معامله کنیم؟

شاخص ترس و طمع می تواند ابزار ارزشمندی برای معامله گران و سرمایه گذاران باشد تا معاملات خود را به طور موثرتر زمان بندی کنند. در اینجا چند استراتژی وجود دارد که می توان بر اساس خوانش های شاخص به کار برد:

استراتژی معاملاتی متضاد با شاخص ترس و طمع

معامله گران متضاد با حرکت در برابر احساسات حاکم بر بازار رشد می کنند. شاخص ترس و طمع ابزاری عالی برای این رویکرد است.

- در طول ترس شدید (0-25): مخالفان، فروش بازار ناشی از ترس را فرصتی برای خرید دارایی های کم ارزش می دانند. وقتی شاخص ترس و طمع در این محدوده باشد، معاملهگران میتوانند به دنبال شرکتها یا داراییهای قوی باشند که بهطور ناعادلانه توسط احساسات بازار تنبیه شدهاند. به عنوان مثال، اگر سهامی به دلیل ترس عمومی بازار به طور قابل توجهی کاهش یابد، اما اصول اولیه آن دست نخورده باقی بماند، ممکن است زمان خوبی برای خرید با قیمت پایین باشد.

- در طول طمع افراطی (75-100): مخالفان تمایل به فروش یا شورت در بازارهای بیش از حد خرید دارند. زمانی که طمع بیداد می کند، حباب های بازار ممکن است شکل بگیرد و اصلاحات احتمال بیشتری دارد. یک معامله گر مخالف ممکن است زمانی که شاخص ترس و طمع نشانه دهنده طمع شدید است، انتظار پولبک بازار را دارد، شروع به فروش پوزیشن یا گرفتن پوزیشن های شورت کند.

استراتژی پیروی از روند

در حالی که استراتژیهای متضاد بر شرطبندی در مقابل احساسات بازار متکی هستند، هدف دنبالکنندگان روند این است که از حرکت روند فعلی استفاده کنند. از شاخص ترس و طمع نیز می توان برای سنجش اینکه آیا یک روند احتمال ادامه دارد یا خیر، استفاده کرد.

- فازهای ترس (45-0): در استراتژی پیروی از روند، معامله گران ممکن است از لانگ گرفتن در دوره های ترس اجتناب کنند، زیرا احساسات بازار ضعیف است و قیمت ها ممکن است به کاهش ادامه دهند. در عوض، آنها می توانند قبل از ورود به یک موقعیت لانگ منتظر نشانه های ثبات یا بهبود باشند.

- فاز طمع (55-100): در یک بازار صعودی که توسط حرص و آز هدایت می شود، پیروان روند ممکن است به خرید در بازار ادامه دهند و بر موج خوش بینی سوار شوند. با این حال، استفاده از تکنیکهای مناسب مدیریت ریسک، مانند دستورات حد ضرر، ضروری است، زیرا طمع شدید میتواند منجر به اصلاحات شدید شود و با تغییر روند و ریورسال از دلایلی باشد که در فارکس ضرر می کنیم.

مدیریت ریسک با شاخص ترس و طمع

شاخص ترس و طمع نیز می تواند ابزار ارزشمندی برای مدیریت ریسک باشد. هنگامی که بازارها تحت کنترل احساسات شدید قرار می گیرند، نوسانات تمایل به افزایش دارند و تنظیم ریسک بر این اساس بسیار مهم است.

- در بازارهای ترس: وقتی شاخص ترس و طمع ترس یا ترس شدید را نشان می دهد، ممکن است عاقلانه باشد که اندازه موقعیت ها را کاهش دهید. سرمایه گذاران همچنین ممکن است به فکر انتقال بخشی از پرتفوی خود به دارایی های امن تر مانند اوراق قرضه یا سهام باشند.

- در بازارهای حریص: در طول دوره های طمع، نوسان ممکن است کمتر باشد، اما خطر برگشت ناگهانی بازار افزایش می یابد. معامله گران باید با قرار دادن انواع سفارشات فارکس از سود محافظت کنند و در موقعیت هایی که سود قابل توجهی داشته اند، سود جزئی را در نظر بگیرند.

استفاده از ترس و طمع با سایر شاخص ها

استفاده از ترس و طمع با سایر شاخص ها

شاخص ترس و طمع نباید به صورت مجزا مورد استفاده قرار گیرد. زمانی که با سایر انواع اندیکاتور فارکس همچون اندیکاتور زیگزاگ و ایچیموکو، اندیکاتور ADX و اندیکاتور cci، یا انواع اسیلاتور همچون اندیکاتور آر اس آی ترکیب شود بهترین کار را دارد. به عنوان مثال، اگر شاخص حاکی از طمع شدید باشد، اما قیمت سهام همچنان زیر مووینگ اوریج 200 روزه خود باشد، ممکن است زمان مناسبی برای فروش نباشد یا شورت باشد. برعکس، در دورههای ترس شدید، اگر سهامی سطوح حمایتی قوی و سود مثبت را نشان دهد، میتواند فرصتی برای خرید باشد. اندیکاتورهای محبوب برای استفاده در کنار شاخص ترس و طمع عبارتند از:

- شاخص قدرت نسبی (RSI): میزان خرید یا فروش بیش از حد دارایی را اندازه گیری می کند.

- میانگین متحرک (MA): بینشی در مورد روند قیمت و معکوس های احتمالی ارائه می دهد.

- باندهای بولینگر: اندیکاتور باند بولینگر به ارزیابی نوسانات و شکست قیمت ها کمک می کند.

- سطوح فیبوناچی اصلاحی: سطوح بالقوه حمایت و مقاومت را شناسایی می کند.

با ترکیب شاخص ترس و طمع با این ابزارها، معامله گران می توانند زمان ورود و خروج خود را در بازار بهتر زمان بندی کنند.

مزایا و محدودیت های شاخص ترس و طمع

مانند هر روش معاملاتی از استراتژي پرایس اکشن تا گرید تریدینگ، ترید با کندل دوجی یا روش سیلور بولت، معامله با شاخص ترس و طمع هم نقاط مثبت و منفی خود را دارد. مزایا و محدودیت های این شاخص را در ادامه بررسی می کنیم.

مزایا

قابل درک آسان: این شاخص تصویری واضح و مختصر از احساسات بازار ارائه می دهد و حتی برای معامله گران مبتدی نیز قابل دسترسی است.

ابزار زمانبندی: به معاملهگران کمک میکند تا با نشان دادن احساسات شدید، نقاط عطف احتمالی در بازار را شناسایی کنند.

سنتیمنت سنج: شاخص ترس و طمع احساسات بازار را در بر می گیرد و به معامله گران اجازه می دهد بر اساس وضعیت روانی بازار مطابق با آن عمل کنند.

محدودیت های ترید با شاخص ترس و طمع

تمرکز کوتاه مدت: شاخص ترس و طمع اساساً برای تحلیل سنتیمنتال کوتاه مدت طراحی شده است، بنابراین ممکن است برای سرمایه گذاران بلندمدت که بر تحلیل فاندامنتال تکیه می کنند مناسب نباشد.

سیگنال های نادرست: مانند هر شاخص احساسی، شاخص ترس و طمع می تواند سیگنال فارکس نادرست ایجاد کند. به عنوان مثال، ممکن است بازار برای دوره های طولانی بیش از حد خرید یا بیش از حد فروش باقی بماند و پیش بینی های شاخص را به چالش بکشد.

نتیجه گیری

شاخص ترس و طمع ابزار ارزشمندی برای سنجش احساسات بازار است که به معاملهگران و سرمایهگذاران کمک میکند تا از افراطهای هیجانی در بازار عبور کنند. معامله گران با درک اینکه چگونه ترس و حرص و طمع باعث تحرکات بازار می شوند، می توانند تصمیمات آگاهانه تری بگیرند و استراتژی هایی مانند ترید متضاد، دنبال کردن روند و مدیریت ریسک را اجرا کنند. با این حال، مانند هر ابزاری، خطاناپذیر نیست و باید در کنار سایر روش های تحلیل تکنیکال و فاندامنتال برای بهترین نتیجه و افزایش درآمد فارکس استفاده شود.

چگونه با استفاده از شاخص fear and greed معامله کنیم؟

چگونه با استفاده از شاخص fear and greed معامله کنیم؟ استفاده از ترس و طمع با سایر شاخص ها

استفاده از ترس و طمع با سایر شاخص ها